Bienvenidos a este post, donde vamos a ver las principales diferencias entre USDT y USDC, y cuál es la mejor opción.

Para ello, resaltaremos la información más importante de cada criptomoneda por separado, como sus riesgos y ventajas. Lo más importante en una stablecoin, como es en estos dos casos, es que mantenga su precio equivalente a 1$ y haya garantías de que va a mantener este valor.

Lo último que quieres al usar una stablecoin, es que no mantenga su valor ni tenga la suficiente tesorería para mantener este valor. Ya que, cada stablecoin debe estar respaldada por 1$ o algún activo financiero líquido, para dar seguridad a los usuarios a usar esa stablecoin en vez de otra. Por ello, vamos a repasar aquellos aspectos a mirar, y a tener en cuenta en cada una de ellas.

USDT

USDT o Tether es la principal stablecoin con el ranking 3 de capitalización de mercado y más usada por el momento. Hace recientemente poco, que han aparecido competidores fuertes que han empezado a aparecer en el top 10 siendo una stablecoin como USDC, pero un año atrás, USDT tenia un gran dominio respecto a las demás stablecoins que había.

La empresa detrás de USDT es Tether Limited y que estuvo mucho tiempo vinculada con Bitfinex, uno de los principales exchanges de criptomonedas. La empresa se encuentra en Hong Kong, y por tanto no tiene tantas exigencias regulatorías al no estar en un país como Estados Unidos o paísos europeos. Más adelante comentaremos los aspectos relacionados con USDT y Bitfinex.

Tesorería

La tesorería de USDT la podemos encontrar en su página web, en transparency. Aquí podrás encontrar toda la información, y las auditorias externas sobre sus balances, la cantidad que hay circulando de USDT y la cantidad de reservas que tienen. El 84,25% es efectivo y equivalentes de efectivo y otros depósitos a corto plazo y papel comercial, un 5,22% en bonos corporativos, fondos y metales preciosos, un 4,99% en préstamos garantizados y un 5,54% en otras inversiones.

Respecto al 84,25% de efectivo y equivalentes, tenemos un 52,51% en pagaré o papel comercial, un 33,35% en letras del tesoro, un 12,42% en efectivo y depósitos bancarios y un 1,72% en fondos del mercado monetario.

Podrás encontrar el balance en cada red de sus stablecoins, además de USDT, EURT, CNHT y XAUT. Los % que se han comentado es al momento de escribir este artículo y pueden variar, por lo que te recomiendo también consultar ese apartado para conocer más en detalle la tesorería que respalda USDT.

Oferta de USDT

Otro aspecto relevante, es el crecimiento de la oferta de USDT, donde podemos ver la capitalización de mercado para saber cuantos USDT hay en circulación. Si hay 78 billones (américanos), quiere decir que tiene que haber respaldo para esos 78 billones de USDT que hay en circulación. Lo interesante es ver la capitalización de mercado y su evolución, para ver si tiene un crecimiento muy rápido y existe una gran oferta de USDT, para ver si hay respaldo o simplemente han creado más USDT sin un respaldo real. Por ello, ver si hay un aumento de su oferta también es un factor a mirar.

Ventajas

Vamos a ver las principales ventajas que puede presentar y los riesgos que tiene USDT como stablecoins si lo podemos comparar con otras, para que puedas tener una mejor idea de sus puntos fuertes y flojos. Empezando con lo bueno.

Una de sus principales ventajas es que lleva des de 2014, y sigue siendo la líder en el mercado de las stablecoins. Siendo usada en todos los Exchange centralizados para comprar otras criptomonedas. Por lo que tiene una gran importancia en todo el mercado de las criptomonedas, tanto en la líquidez como en su uso en diferentes funciones, ya sea de forma centralizada en exchanges o descentralizada.

Otro aspecto positivo es la gran liquidez que encuentras en muchas redes diferentes, siendo la stablecoin que se encuentra disponible en más redes y podrás usar.

Por el momento, a pesar de haber muchas noticias y dudas que ahora comentaremos, no ha fallado y ha seguido creciendo su oferta de USDT y uso en todo el mundo de las criptomonedas, a pesar de levantar muchas dudas. Por lo que, de forma histórica, tiene más recorrido que cualquier otra stablecoin, y con un volumen de uso diario y total, mucho mayor. Lo que también es una ventaja, al saber mantener su precio ligado al dólar con tanta capitalización de mercado, y tanta liquidez repartida del token en diferentes redes y plataformas.

Riesgos

Vamos con los aspectos que suponen un riesgo para USDT y que pueden crear ciertas dudas en usar esta stablecoin respecto a otras.

El primero, es el polémico caso de bitfinex y USDT, donde hay muchas acusaciones que se creó USDT de la nada para cubrir un agujero del Exchange de Bitfinex, y que se usaban USDT creado para inflar el precio de Bitcoin. No entraremos en muchos detalles, pero si tienes más interés, te recomiendo mirar noticias en relación a este tema.

El otro aspecto negativo, es la falta de transparencia. A pesar de estar auditadas, al ser una empresa en un país con pocas exigencias regulatorias, hay muchas dudas de la empresa que ha auditado tether y si realmente tienen el respaldo que dicen tener. Ya que no han autorizado a entidades del gobierno de estados unidos a revisarlo o usar otra empresa auditora, y esto crea varias dudas a si el respaldo es real.

Respecto al respaldo, una gran parte es en pagaré o papeles comerciales, y esto genera dudas porque se desconoce cuáles son las empresas que tienen los pagaré o papeles comerciales respaldando USDT como parte de la tesorería. Y los pagaré o papeles comerciales representan el 44,5% del total de reservas que tiene tether.

Otra desventaja que hemos podido ver en alguno de las fuertes caídas, es que no mantiene el peg o su valor equivalente al dólar como quizá otras stablecoins. Viendo USDT con un precio de 0,95 en los momentos más bajos, aunque después con una gran rápida recuperación. Aunque es en momentos de mucho volumen y caídas muy grandes, el hecho que llegue a caer tanto como un 4-5% y otras stablecoins se mantengan mejor, también es un riesgo a considerar si vuelve a a haber fuerte caídas y si USDT podrá mantener su peg al dólar.

UST

UST es la stablecoin y el pilar centra de la red de terra, una stablecoin algorítmica. Siendo la primera stablecoin con todo un protocolo alrededor que ha llegado a ser top 3 en algunos momentos de la stablecoin más usada y que la podemos encontrar des de hace bastante en el top 5 de stablecoins.

Terra labs es la empresa que empezó con la red de terra, pero actualmente es todo un protocolo y una propia red con dos tokens, UST y Luna, que funcionan como una balanza. Cuando se mintea o crea 1 UST, se quema la cantidad equivalente a 1 dólar de Luna. Haciendo así que Luna sea más escaso a medida que aumenta el uso de UST. Y lo mismo sucede, de forma inversa. Cuando se cambia 1 UST, aumenta en 1 dólar de Luna y por tanto, la oferta de Luna aumenta si se deja de usar UST.

Aunque es una forma muy simplificada de su uso, básicamente usa un modelo de balanza entre estos dos tokens para poder mantener el precio de UST ligado al valor del dólar. Es un protocolo que ha cogido mucha fuerza debido a las grandes oportunidades que ofrecen algunas de sus plataformas como Anchor Protocol.

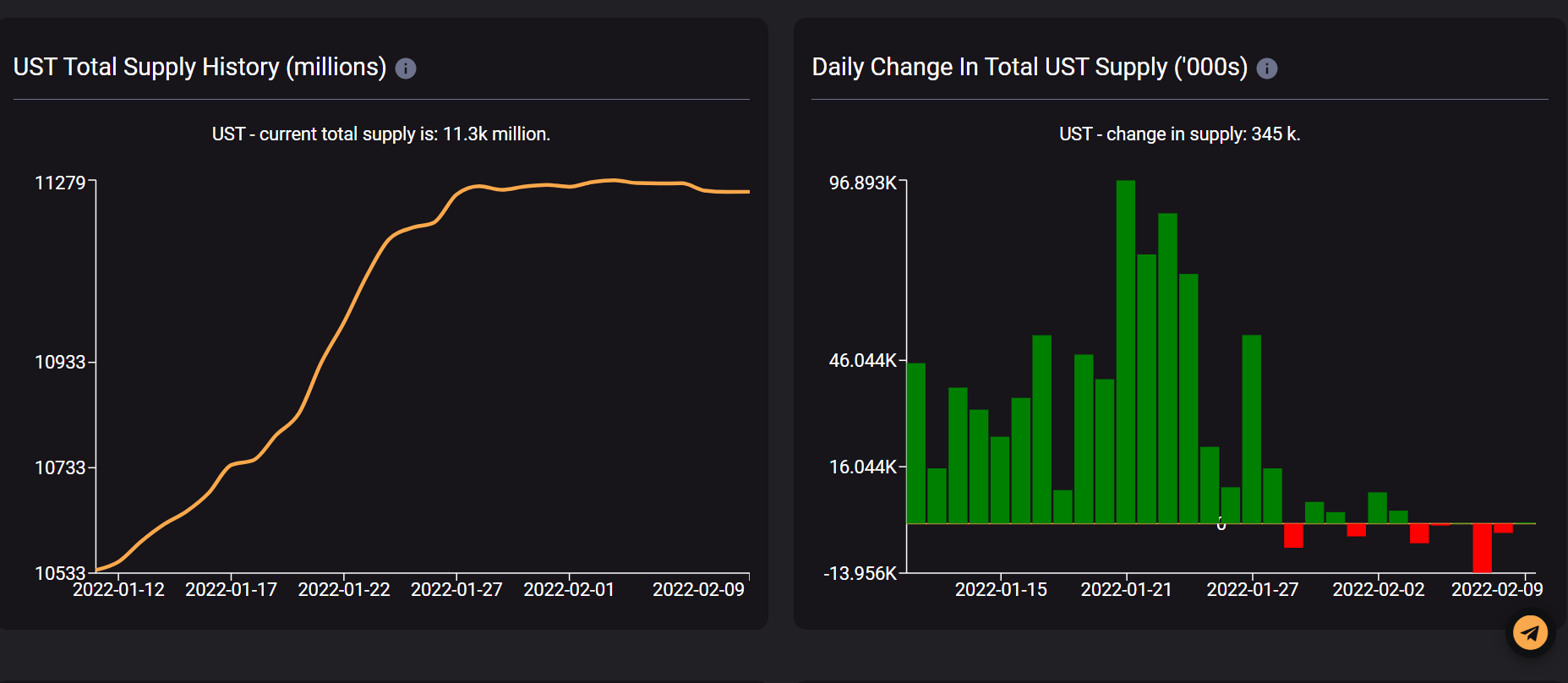

Tesorería y Oferta de UST

Habitualmente separamos estos dos apartados, pero al no haber una tesorería detrás como reservas de UST, entraremos más en detalle sobre aspectos relevantes de UST.

Si quieres ver información para verificar como al aumentar la oferta de UST, se reduce la oferta de Luna y viceversa, puedes encontrar mucha información y gráficos para verlo de la forma más fácil posible en terra.smartstake.io. Aquí, podrás ver cada día, la cantidad de UST que aumenta o disiminuye en circulación, y por el otro lado, lo mismo pero con Luna.

Aunque puede parecer un sistema muy simple, tiene aspectos más complejos, pero la idea para entender el funcionamiento es de una balanza entre UST y Luna. Y hemos podido ver que ha aguantado a dos caídas relevantes de Bitcoin y todo el mercado.

Una de los principales aspectos que destacan de la red de terra y UST, es que tienen stablecoins para muchas otras divisas, como el won, euro o el yen. Y en Korea ya hay varios millones de ususarios que usan la red de terra a través de una aplicación, aunque realmente no saben que están usando la red de terra. Pero con una app, pueden enviar dinero con otras divias e intercambiar entre diferentes divisas de una forma rápida, cualquier día del año y con unas comisiones muy bajas.

Ventajas

Vamos a ver las principales ventajas que puede presentar y los riesgos que tiene UST como stablecoins, para que puedas tener una mejor idea de sus puntos fuertes y flojos. Empezando con lo bueno.

La principal ventaja que tiene, es que es una stablecoin algorítmica y no depende de una empresa o entidad detrás que pueda limitar a ningún usuario, país, región. Lo que lo hace accesible a cualquiera. Además de evitar manipulaciones por intereses de una empresa, afectando a su uso o su estabilidad de su precio ligado al dólar.

Como ya hemos justo comentado, ya tienen millones de usuarios de forma diaria, aunque no saben que están utilizando la red de terra, a través de una app en Korea pueden disfrutar de las ventajas que da en comparación a un banco. Muchas veces se comenta que las criptomonedas no tienen una aplicación real y es todo especulación, en este caso ya se está usando como alternativa a entidades bancarias.

La red de terra ha conseguido mucha liquidez y valor total bloqueado, dinero invertido en plataformas de su red de forma rápida y se ha colocado como la segunda red con más valor total bloqueado dentro. Con solo delante Ethereum.

Otra gran ventaja, es lo bien que se mantuvo en la caída de enero, llegando a 0,98 y apenas fluctuando mientras la mayoría de stablecoins llegaron a 0,96 durante poco tiempo. Lo que refuerza lo robusto que es el mecanismo detrás de UST.

Riesgos

Vamos con los aspectos que suponen un riesgo para UST y que pueden crear ciertas dudas en usar esta stablecoin respecto a otras.

El principal riesgo es un fallo en el mecanismo que no se había contemplado, o una gran caída del precio de Luna o de todo el mercado peor que otras ocasiones. Ya que, en la caída de enero se mantuvo bien, pero en otras caídas cuando la red de terra era mucho más pequeña, se llegó a caer a 0,92. Por lo que, si hay una caída muy grande, puede que el mecanismo de quemar Luna no sea suficiente para mantener su valor ligado al dólar.

Otro gran riesgo, es que su protocolo es el segundo más usado, pero la mayoría del capital invertido se encuentra en un solo protocolo, anchor protocol. Y si este protocolo sufre algún problema, o reduce su % anual que da, puede afectar bastante a UST y a toda la red, ya que no sería tan atractivo para los inversores.

Resumen

Para terminar, vamos a ver de forma resumida los puntos fuertes y flojos de cada una para que puedas elegir. Ten en cuenta, que, en una stablecoin, lo que más interesa y es más relevante es que mantenga su precio a 1$, y que tenga tesorería en caso de que algo sucediera, poder recuperar tus USDT o UST en dólar.

UST es una stablecoin algorítmica que se centra en un sistema de equilibro para mantener su valor, y con mucho menos recorrido. Dando más descentralización y poco control de esta stablecoin a ninguna entidad. Mientras USDT lleva muchos años siendo la stablecoin líder con reservas, aunque sin auditar de forma externa, y tiene una única empresa detrás.

Espero que te haya servido para conocer en más detalle cómo funcionan USDT y UST y todo el respaldo e información detrás de cada una. Recuerda que, si no tienes una cuenta con binance, puedes crearla justo debajo.

Plataforma: Binance

Depósito Min.: 10€

Licencia: Cysec

Comisiones muy bajas

Exchange con más Criptomonedas